N.B. Het kan zijn dat elementen ontbreken aan deze printversie.

Bankenstress De failliete Amerikaanse bank First Republic wordt overgenomen door megabank JPMorgan. JPMorgan speelde al eerder de reddende engel in de Amerikaanse bankensector. Fijn voor de overheid – maar voor topman Dimon staat eigenbelang voorop.

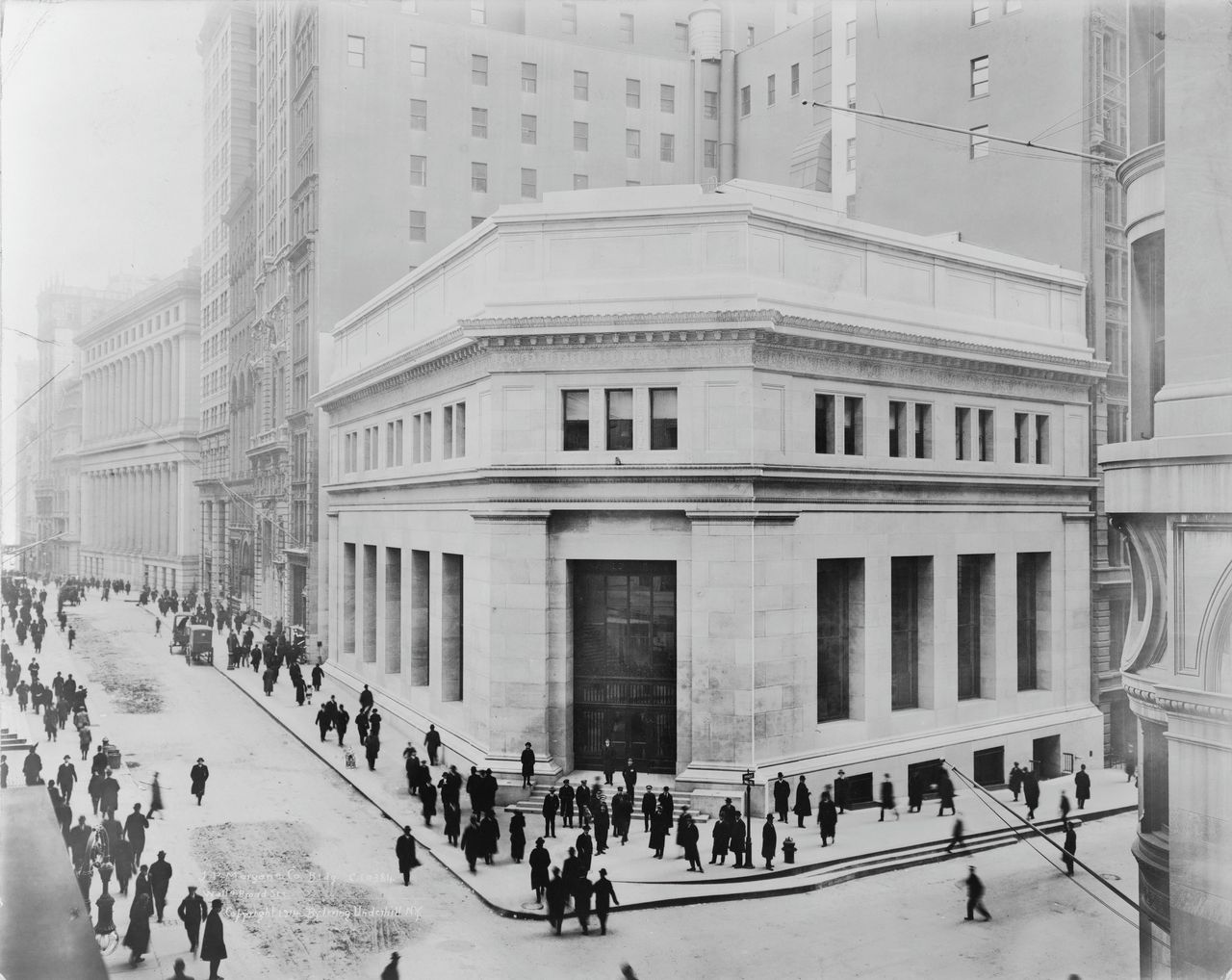

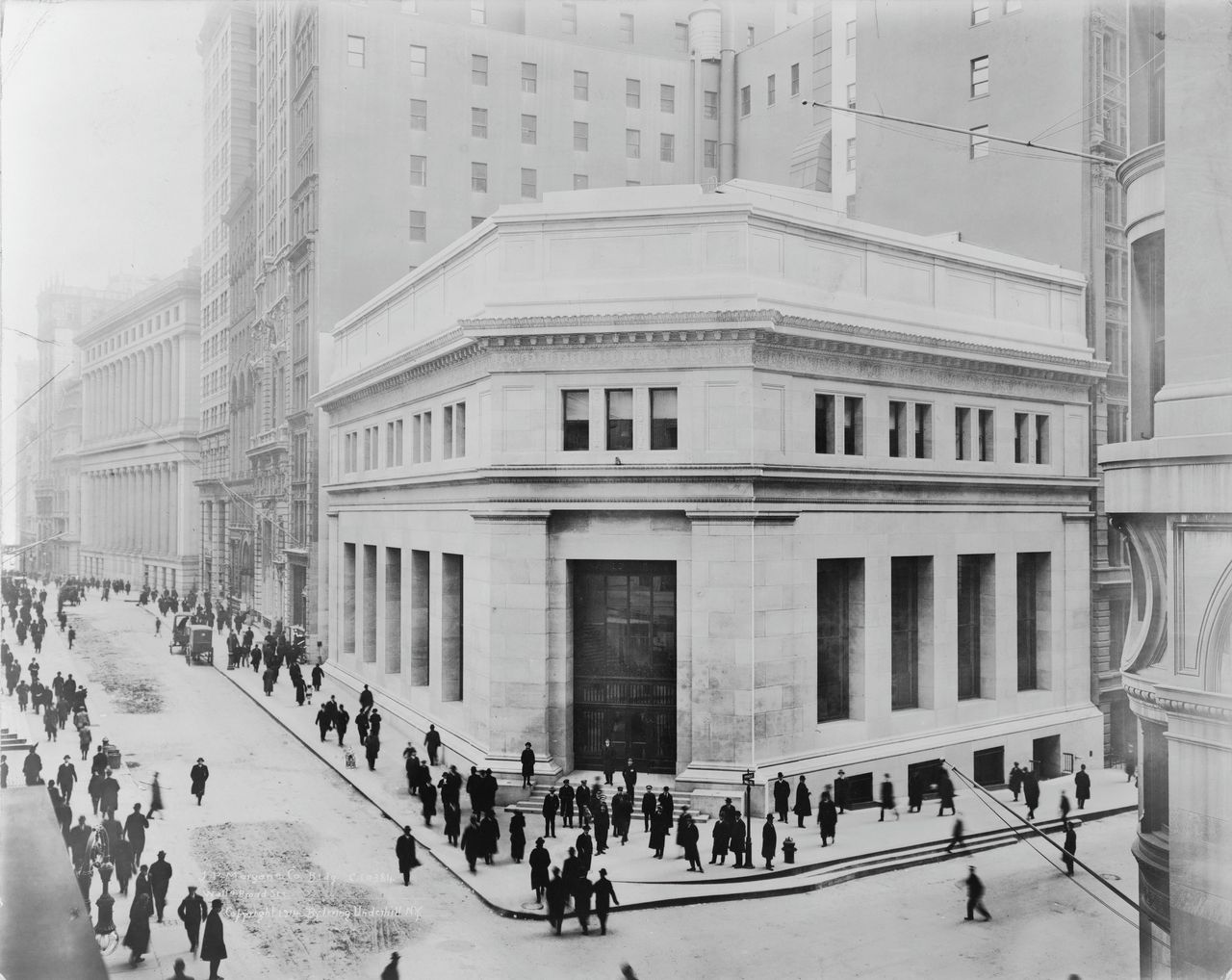

Foto Library of Congress

Wij dienen het nationaal belang, wij hebben hart voor de publieke zaak. Dat is de boodschap van het persbericht waarmee JPMorgan Chase, de grootste bank van de Verenigde Staten, zondag aankondigde dat zij de meeste activiteiten van de omgevallen bank First Republic overneemt. „Onze regering spoorde ons, en anderen, aan om bij te springen – en dat hebben we gedaan”, zegt Jamie Dimon, de topman van JPMorgan, in het persbericht.

JPMorgans overname van First Republic is inderdaad gunstig voor de Amerikaanse overheid: de belastingbetaler hoeft niet op te draaien voor de bankroete bank uit San Francisco, waar de veelal rijke klanten de voorbije weken in hoog tempo hun spaargeld weghaalden. Alle spaartegoeden worden overgenomen door de megabank in New York en zijn daarmee veiliggesteld.

Maar in hetzelfde persbericht valt te lezen: de deal is óók goed voor JPMorgan zelf. De overname is „gematigd gunstig voor het bedrijf als geheel” en „genereert groei voor aandeelhouders”. Die laatsten zien dat inderdaad zo: het aandeel JPMorgan opende maandag 2,9 procent hoger.

De deal werd opgezet door de Federal Deposit Insurance Corporation (FDIC), een overheidsinstantie die in maart ook de omgevallen banken Silicon Valley Bank en Signature Bank overnam en in delen doorverkocht. De FDIC, uitvoerder van het Amerikaanse depositogarantiestelsel, wordt gefinancierd door de banken maar bestuurd door de Amerikaanse regering.

Ditmaal benaderde de FDIC actief potentiële kandidaten voor de overname van First Republic, dat net als SVB in de problemen was gekomen door de gestegen rente. JPMorgan, maar ook bijvoorbeeld de banken PNC en First Citizens, mochten in de boeken van de bank kijken. De keuze viel op JPMorgan – want met het instappen van zo’n kapitaalkrachtige partij kunnen de kosten van de redding tot een minimum worden beperkt, aldus de FDIC in het persbericht.

Bezwaren over mededinging – JPMorgan was al de grootste bank van de VS en is nu nóg groter – werden aan de kant geschoven. JPMorgan betaalt 10,6 miljard dollar voor de Californische bank en krijgt daar een uitgebreide klantenkring voor terug. De 84 filialen van First Republic openen maandag als vestigingen van Chase, de consumentenbank van JPMorgan. Winsten én verliezen uit de leningenportefeuille van First Republic worden gedeeld door JPMorgan en de FDIC, waardoor de risico’s voor JPMorgan lager uitvallen.

Redder van gesneuvelde banken

JPMorgan als redder van gesneuvelde andere banken, in samenspraak met de Amerikaanse staat – een patroon herhaalt zich, met bankenveteraan Jamie Dimon (67) in de hoofdrol.

In 2008 was JPMorgan, toen al onder Dimons leiding, betrokken bij de redding van twee grote Amerikaanse branchegenoten die in de problemen waren gekomen door slechte beleggingen in de huizenmarkt in de VS. Als eerste werd in het voorjaar van dat jaar Bear Stearns gekocht. Die bank was koploper in beleggingen in de verpakte hypotheekpakketten die aanleiding waren voor de kredietcrisis.

Nadat het eigen beleggingsfonds van Bear Stearns kapseisde en vervolgens een bankrun op gang kwam, nam JPMorgan de bank na aandringen van de Amerikaanse overheid voor 10 dollar per aandeel over, wat neerkwam op een overnamesom van 1,4 miljard dollar. De bank had in eerste instantie 2 dollar per aandeel geboden, maar daar kwam felle maatschappelijke kritiek op. Het laat zien dat Dimon ook in tijden van nood een hard onderhandelaar is: het helpen van de publieke zaak moet niet te veel kosten.

Een paar maanden later, toen de Amerikaanse hypotheekcrisis definitief overging in een wereldwijde kredietcrisis waar onder meer ABN Amro het slachtoffer van werd, werd JPMorgan betrokken bij de redding van Washington Mutual uit Seattle. Dat was nodig omdat ook die bank flink had gewed op overgewaardeerde hypotheekbeleggingen.

De redding gebeurde op dezelfde manier als nu bij First Republic: ‘WaMu’ werd overgenomen door de FDIC, waarna delen van de bank werden overgenomen door JPMorgan voor 1,9 miljard dollar. De vestigingen van de bank openden de volgende dag als filialen van JPMorgans dochterbank Chase.

Om JPMorgan over te halen om Bear Stearns te redden, kreeg de bankkolos destijds een staatsgarantie van 30 miljard dollar om eventuele verliezen op te vangen en nam de Amerikaanse overheid de giftigste beleggingen uit de boedel van Bear Stearns over. Dimon zei desalniettemin een paar jaar later spijt te hebben van zijn deelname. JPMorgan was uiteindelijk 19 miljard dollar kwijt aan boetes en schikkingen – Dimon noemde het later „oneerlijk” dat zijn bank werd aangeklaagd door de Amerikaanse overheid voor malversaties bij Bear Stearns en Washington Mutual, de banken die ze onder druk van diezelfde overheid had gered.

Noodfonds

De geschiedenis van JPMorgan als ‘reddende engel’ gaat nog verder terug. In 1895 redde de bank zelfs de Amerikaanse overheid, die failliet dreigde te gaan in tijden van economische crisis, met een lening in goud. En in 1907 werd ook naar oprichter J. Pierpont Morgan en zijn bank gekeken toen verschillende New Yorkse banken omvielen. Onder leiding van Morgan werd een reddingsactie op touw gezet, waarbij hij een garantstelling van het Amerikaanse ministerie van Financiën wist te regelen voor een noodfonds.

Dat fonds werd uiteindelijk definitief opgericht in de met marmer beklede privébibliotheek van Morgan in New York. Naar verluidt zou Morgan de bronzen deuren op slot hebben gedaan en pas weer hebben geopend nadat de collegabankiers met nog eens 25 miljoen dollar aan financiering voor het fonds op de proppen waren gekomen. De bankenstress van 1907 was uiteindelijk voor JPMorgan aanleiding om, als particuliere bank, sterk te pleiten voor de oprichting van een Amerikaanse centrale bank. Dat resulteerde uiteindelijk in 1913 in de oprichting van de Federal Reserve.

Wall Street had deze rijke geschiedenis in het achterhoofd toen First Republic in maart begon te wankelen

Wall Street had deze rijke geschiedenis in het achterhoofd toen First Republic in maart begon te wankelen in het kielzog van SVB – en toen JPMorgan wéér in beeld kwam als redder. Minister van Financiën Janet Yellen benaderde Dimon, die vervolgens persoonlijk belde met topmannen van andere grote banken in de VS, om hen te overtuigen een grote reddingsactie op te tuigen. Even later lag er 30 miljard dollar op tafel. „Als mijn regering mij vraagt om te helpen, dan help ik”, zo citeert The New York Times de bankier, die zich profileerde als onbaatzuchtig patriot. Die kapitaalinjectie mislukte -– First Republic viel alsnog om – maar de manoeuvre heeft Dimon mogelijk wel in koppositie geplaatst voor de overname van deze week.

Intussen vaart JPMorgan wel bij de bredere onrust in de Amerikaanse bankensector, die maar niet wil gaan liggen. Hoe groter het gestuntel bij kleine of middelgrote banken, hoe aantrekkelijker het wordt om miljarden dollars aan spaartegoeden over te hevelen naar solide, door de Amerikaanse overheid omarmde giganten als JPMorgan. De bank meldde bij de kwartaalcijfers medio vorige maand dat ze eind maart, na de val van SVB, 50 miljard dollar extra aan spaartegoeden had gestort zien worden. Dat betekende een stijging van de winst met de helft, vergeleken met hetzelfde kwartaal een jaar eerder.