Een paar mannen in werkplunje zitten aan hun full English breakfast. In het Dandi’s Café, op het industrieterrein pal naast British Steel, schuiven ze de laatste happen eieren, bonen in tomatensaus en aardappelkoekjes op hun vork. Als ze straks naar buiten stappen, zien ze de grote koeltorens van de staalfabriek een paar honderd meter verderop liggen.

Debbie Malkin is de manager van Dandi’s en ze vertelt hoe spannend de afgelopen weken zijn geweest hier in Scunthorpe, een fabrieksstadje in het midden van Engeland. „De jongens die hier kwamen eten, vroegen zich hardop af of ze hun salaris nog wel zouden krijgen.” Ze merkte ook dat ze minder aanloop had. „Klanten bleven weg omdat ze niet zeker wisten of ze volgende maand nog wel werk zouden hebben.”

Vorige week heeft de Labour-regering in allerijl de controle over British Steel overgenomen van het Chinese staalbedrijf Jingye. De fabriek in Scunthorpe is de laatste van het Verenigd Koninkrijk die hoogwaardig nieuw staal maakt, in plaats van circulair staal uit oude schroot. Maar British Steel leed verlies, al jaren. De afgelopen weken bleek dat de Chinese eigenaren hun bestellingen voor nieuwe grondstoffen wilden annuleren en hun betalingen niet meer voldeden. Jingye was van plan om de twee hoogovens te sluiten.

Spoedwetgeving

Het risico was reëel dat de hoogovens, eenmaal afgekoeld, niet meer goed aan de gang te krijgen zouden zijn. Daarom besloot de regering tot spoedwetgeving. Het Lagerhuis werd teruggeroepen van het paasreces en minister van Handel Jonathan Reynolds nam de leiding bij British Steel over. Afgelopen dinsdag kwam minister Reynolds persoonlijk kijken hoe in de haven vlak bij Scunthorpe ladingen steenkool vanuit een schip in vrachtwagens werden geladen en naar de fabriek gereden. De hoogovens konden blijven draaien.

Ondanks die eerste grote opluchting, zegt Debbie Malkin, zitten werknemers en andere inwoners van Scunthorpe nog steeds in onzekerheid. De regering heeft nu de dagelijkse leiding over British Steel, maar heeft nog niet officieel besloten of de fabriek wordt genationaliseerd en de overheid dus het eigenaarschap helemaal overneemt van Jingye. Malkin: „Tot definitief duidelijk is wat er gebeurt, blijft het vooruitzicht beangstigend voor velen. Op de een of andere manier moet British Steel openblijven, anders wordt Scunthorpe een spookstad. Wij en veel andere bedrijven zouden dan ook moeten sluiten.”

Het fabrieksterrein van British Steel ligt aan de oostkant van Scunthorpe en is bijna net zo lang als het stadje zelf. De lokale economie is voor een groot deel afhankelijk van de staalfabriek. Veel kleine en middelgrote bedrijven zijn onderdeel van de toeleveringsketen. In de hoogtijdagen van de Britse staalproductie in de jaren zestig werkten bijna 26.000 man op het terrein. Maar technologieën verbeterden, machines vervingen mankracht en nu zijn er nog ongeveer 2.700 werknemers over. De fabriek levert staal voor bijvoorbeeld spoorwegen, vliegtuigen, voetbalstadions en grote bouwprojecten.

/s3/static.nrc.nl/images/gn4/stripped/data130953000-e8d5bb.jpg|https://images.nrc.nl/Ztn8BaxmHie60x1P3jDvakP1a2M=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130953000-e8d5bb.jpg|https://images.nrc.nl/fimxZmNDLAycbD0tbeBdIF3FlLM=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130953000-e8d5bb.jpg)

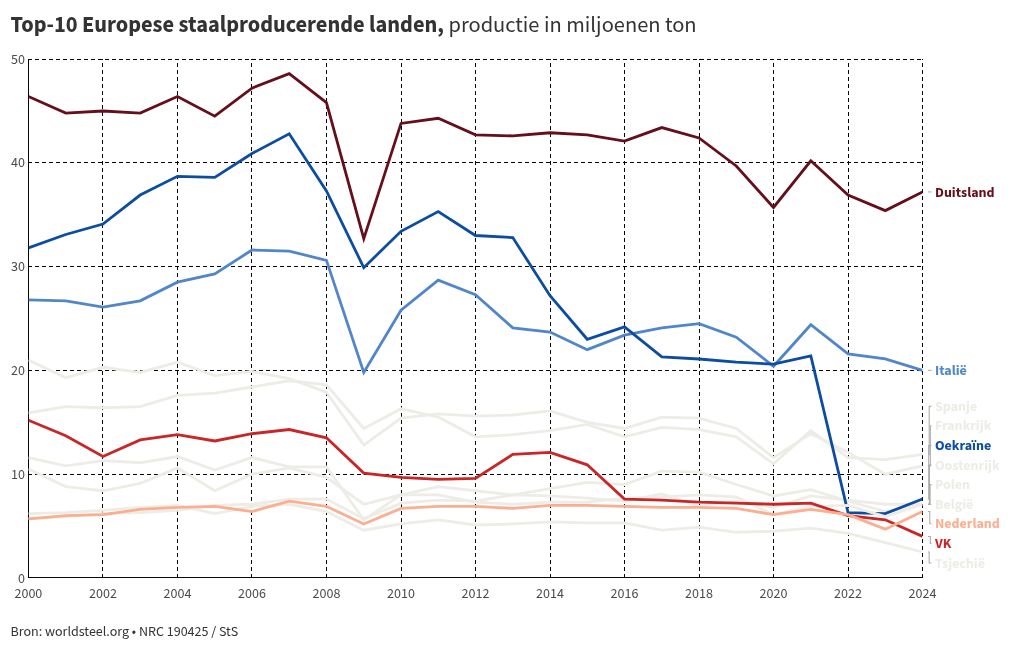

Probleem voor de regering is dat de staalfabriek al jarenlang verlies draait. Volgens de huidige eigenaar ligt dat verlies zelfs rond de 700.000 pond (ruim 840.000 euro) per dag. Sinds de privatisering eind jaren tachtig had British Steel een handvol eigenaren, maar geen van hen lukte het om de fabriek structureel winstgevend te maken. De internationale concurrentie is groot en de energieprijzen liggen in Engeland veel hoger dan in andere landen. Die grote concurrentie is overigens ook een probleem voor de Nederlandse fabriek van Tata Steel in IJmuiden: daar kondigde de eigenaar eerder deze maand een grote ontslagronde aan.

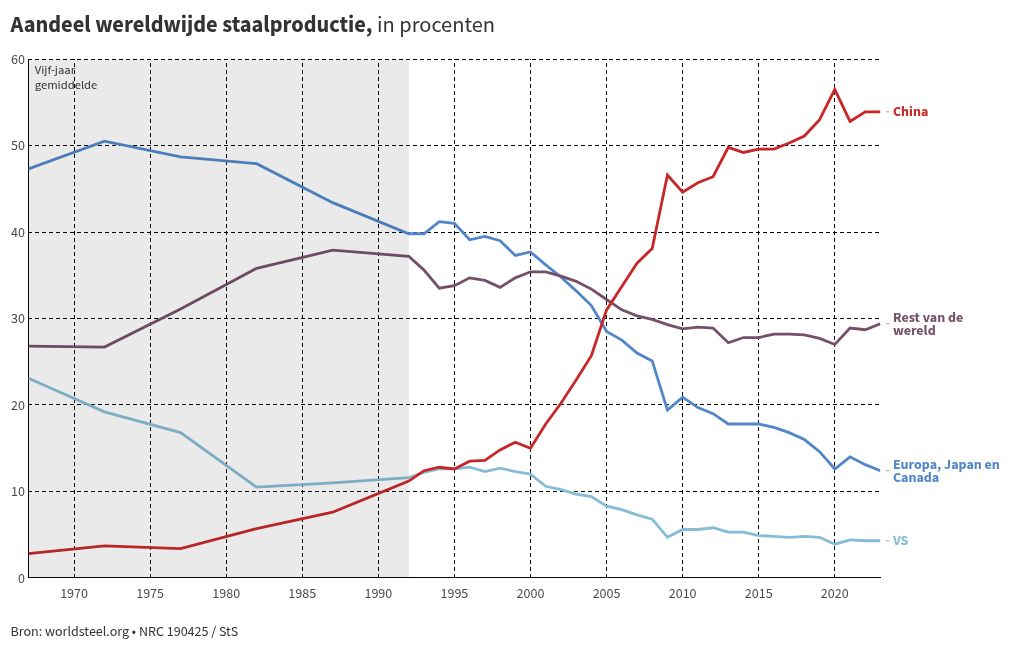

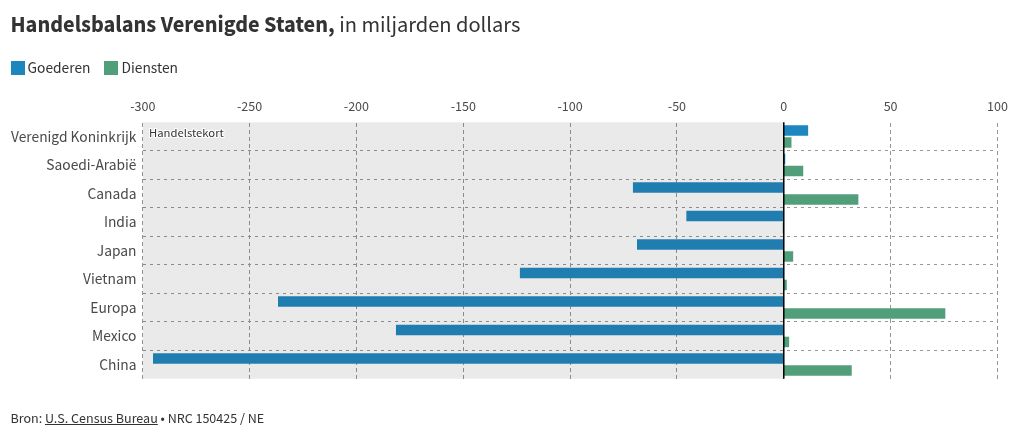

Waarom doet de Britse regering dan toch zo’n reddingspoging? Strategische en geopolitieke overwegingen spelen mee. Internationaal gezien werden protectionistische neigingen de afgelopen maanden sterker na de herverkiezing van Donald Trump in de VS en de instabiliteit als gevolg daarvan. Een ‘eigen’ productie van nieuw en sterk staal zien veel landen als cruciaal voor de veiligheid van hun inwoners. Europa-breed gaan landen weer meer geld uitgeven aan defensie, aan de productie van tanks en schepen.

Alles in China besloten

Zonder British Steel zou het Verenigd Koninkrijk het enige land zijn van de G7, een groep van zeven belangrijke industrielanden, dat zelf geen hoogwaardig staal meer zou produceren. In die andere G7-landen is de staalsector relatief gezien toch al flink groter dan in het VK. „Het laat zien dat we ergens iets missen, dat we het beter moeten doen”, zei de Britse minister Reynolds eind vorig jaar al. Labour trok toen 2,5 miljard pond (ruim 3 miljard euro) uit voor investeringen in de staalindustrie. Van dat geld worden nu de kosten voor de deze week aangeleverde grondstoffen in Scunthorpe betaald.

Veel werknemers hopen en verwachten dat de regering binnenkort besluit om British Steel te nationaliseren en dat Labour een privaat bedrijf bereid vindt om méé te investeren om de fabriek weer winstgevend te krijgen. „Geen van onze eigenaren deed de afgelopen jaren de investeringen die nodig waren. Nu moeten we laten zien dat wij hier goede kwaliteit staal kunnen maken, aan de overheid en aan de belastingbetaler”, zegt Ian Linklater. Hij werkte meer dan 25 jaar bij een van de walsmolens in Scunthorpe. Sinds een paar maanden is hij voltijds vertegenwoordiger van Community, de belangrijkste vakbond in de staalindustrie.

Ian Linklater doet liever niet al te zuur over Jingye, „want ze hebben ons toch vijf jaar lang draaiende gehouden”. Maar het management en de besluitvorming waren traag, zegt hij. „Wij hadden het idee dat alle dagelijkse besluiten in China werden genomen.” En ze moesten geregeld werken met matige kwaliteit cokes, een belangrijke grondstof voor de staalproductie. „Vorig jaar zorgde die slechte kwaliteit ervoor dat een van de twee hoogovens niet meer goed werkte. De temperatuur daalde te hard. Het kostte vier maanden om de oven te fiksen.”

Labour mag het einde van British Steel voorlopig hebben voorkomen, maar de regering heeft zich ook gecommitteerd aan het doel om de Britse samenleving klimaatneutraal te maken, met netto-nul CO2-uitstoot. Deadline is het jaar 2050. De staalindustrie is sterk vervuilend en is verantwoordelijk voor ongeveer 14 procent van de CO2-uitstoot van de maakindustrie in het VK. Traditionele hoogovens stoten veel meer schadelijke broeikasgassen uit dan de nieuwe, elektrische ovens.

Toch ziet Ian Linklater het liefst dat de twee hoogovens openblijven en dat er één of twee elektrische ovens bijgebouwd worden in Scunthorpe. Net zero, dus die netto-nul uitstoot, krijgt wat hem betreft even geen prioriteit. Belangrijker vindt hij het dat British Steel weer genoeg bestellingen voor hoogwaardig staal binnenkrijgt. „Wie weet komt er in de tussentijd nieuwe technologie op de markt waardoor de hoogovens kunnen blijven draaien, maar dan met minder uitstoot.” Jingye kreeg vorig jaar al een vergunning voor de bouw van een elektrische oven, maar liet die plannen voor wat ze waren.

Vier koninginnen

Ook andere inwoners van Scunthorpe vinden verduurzaming minder belangrijk dan hun lokale werkgelegenheid. „Het is goed voor het moreel van Scunthorpe als de staalfabriek openblijft”, zegt John Barber. „En enorm ambitieus doen over net zero heeft geen zin als andere landen daar toch niet aan meedoen.” Met een vriend maakt de vijftiger een wandelingetje door de belangrijkste winkelstraat. De twee vragen zich hardop af welke van de vier hoogovens nu nog in gebruik zijn. „Queen Anne, toch? Of zijn het Vicky en Bess?” De ovens zijn ooit vernoemd naar vier Britse koninginnen: Mary, Anne, Victoria en Elizabeth. Anne en Bess zijn nog in functie.

Als twintiger werkte Barber ook bij British Steel, als uitzendkracht hielp hij een elektricien met klusjes. Fantastisch leuk vond hij het. „De sfeer was geweldig, in die tijd bruiste het hier. Iedereen kon werk vinden bij de fabriek als-ie wilde. Al stelden veiligheids- en gezondheidsvoorschriften toen nog weinig voor. Ik ben deels gestopt vanwege de risico’s voor je gezondheid.” Daarna werkte Barber jarenlang als postbode. Nu zit hij thuis en wacht hij op een operatie aan zijn voet zodat hij weer aan het werk kan.

Bruisend is Scunthorpe niet bepaald meer te noemen. In de winkelstraat wisselen barbierszaken, goedkope drogisten, wedkantoren en dichtgetimmerde ruiten elkaar af. De belangrijke rol van British Steel voor het stadje is wel nog zichtbaar. Pubs hebben namen als Queen Bess, Smoke and Iron en de Iron Forge, de IJzersmederij.

Bij het lokale uitzendbureau hangen vacatures voor kiepwagenchauffeurs die ladingen steenkool over het fabrieksterrein moeten rijden, en voor operationeel medewerkers die kleine kranen en vorkheftrucks kunnen bedienen. Salaris: omgerekend tussen de 16 en 22 euro per uur. Scunthorpe heeft in vergelijking met de rest van Engeland veel praktisch geschoolde arbeiders en inwoners zonder kwalificaties. Er wonen weinig managers en juist veel mensen die machines bedienen en lopendebandwerk doen.

Nigel Farage stookt

Het ingrijpen van Labour om de grondstoffen op tijd bij British Steel te krijgen en het spoedberaad in het Lagerhuis vorige week werden in de Britse media en door de vakbonden over het algemeen positief onthaald. Binnen de partij waren leden opgetogen, omdat ze na maanden van zinloze onderhandelingen tussen de regering en Jingye eindelijk iets konden betekenen voor de werknemers en voor de internationale industriële positie van het VK. Labour is nu bijna een jaar aan de macht, maar sindsdien is de economie er amper op vooruitgegaan en heeft de partij weinig concrete succesmomenten gehad.

/s3/static.nrc.nl/images/gn4/stripped/data130953040-e180f8.jpg|https://images.nrc.nl/6GirziXvIFM1MLHeu6GNJsc4G6w=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130953040-e180f8.jpg|https://images.nrc.nl/RtrcqctJBr0aAW12OOwnCgjwSt0=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130953040-e180f8.jpg)

John Barber vindt het fijn dat nu eindelijk iets is veranderd voor British Steel. „Al heeft het ze een flinke tijd gekost.” Verder geeft hij Labour er weinig erkenning voor – hij heeft niet veel meer op met Labour of met de Conservatieven, de twee grootste politieke partijen in Westminster. „Die politici zijn allemaal hetzelfde. Ze zitten erin voor hun eigenbelang.” Barber stemde in juli vorig jaar op Reform UK, de populistisch-rechtse partij van professioneel politiek relschopper Nigel Farage. Ook rond British Steel probeerde Farage te stoken. Hij zei dat de plannen van Jingye om de fabriek te sluiten, pure strategie waren van de Chinese Volkspartij. Bewijzen daarvoor had hij niet. „Noem het intuïtie.”

De afgelopen weken gingen allerlei geruchten rond over mogelijke sabotage van Jingye. Ze hadden Chinees staal willen verkopen onder de Britse vlag, ze hadden de productie van het Britse spoor naar China willen verplaatsen, ze zouden alle winst naar China hebben weggesluisd. Minister Reynolds (Handel) zei kort na het besluit om de controle over British Steel op zich nemen dat hij „persoonlijk geen Chinees bedrijf meer in onze staalsector zou willen”. Van die opmerking kwam hij later terug. Labour probeerde de afgelopen maanden juist om de relatie met China te verbeteren, omdat het VK investeringen in de economie goed kan gebruiken.

Binnen de Britse politiek, ook binnen regeringspartij Labour, gaan nu stemmen op voor een breder onderzoek naar Chinese investeringen in sectoren die van strategisch belang zijn. Zoals een Lagerhuislid van Labour tegen dagblad The -Guardian zei: „Economische veiligheid kan niet langer bijzaak zijn. Sommigen die hier investeren, zijn op zoek naar meer dan alleen winst – ze zoeken macht over ons land.”

/s3/static.nrc.nl/images/gn4/stripped/data131040408-68fd35.jpg|https://images.nrc.nl/F_D2o7V_8Gjvfz7_RnvO3HUfD_Q=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data131040408-68fd35.jpg|https://images.nrc.nl/cVcY5WWUolV5KwtHc9R6l8Cj-Fc=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data131040408-68fd35.jpg)

/s3/static.nrc.nl/images/gn4/stripped/data130923859-832cc8.jpg|https://images.nrc.nl/6HIXE29s5VYO0ttuvPdds7R_ygM=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130923859-832cc8.jpg|https://images.nrc.nl/f5R78gllJdmVeGnEM5rNFypT4_4=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data130923859-832cc8.jpg)