Bitcoin-adepten volgen minutieus elke stap van de Amerikaanse beurstoezichthouder SEC. Heeft die een ontmoeting met vertegenwoordigers van een van de vermogensbeheerders? Lekken de notulen uit? Zijn er aanvullende eisen gesteld of komen ze tevreden naar buiten?

De SEC zou een dezer dagen een oordeel moeten vellen over een reeks aanvragen van vermogensbeheerders om een zogenoemde bitcoin-ETF te mogen gaan aanbieden.

Een ETF is een beleggingsproduct. In dit geval zou je ermee kunnen speculeren op de koers van cryptomunt bitcoin, zónder zelf bitcoin te hoeven kopen en bewaren. Dat doet de vermogensbeheerder, die de ETF uitgeeft. Aantrekkelijk voor beleggers die de stap naar de virtuele wereld van crypto te ingewikkeld of riskant vinden.

De SEC is tot nu toe uiterst terughoudend om op cryptovaluta gebaseerde beleggingsproducten toe te staan op de Amerikaanse markt. Crypto-ondernemers doen al vanaf 2013 pogingen goedkeuring te krijgen. Maar sinds de grootste vermogensbeheerder ter wereld, BlackRock, vorig jaar juni zijn aanvraag heeft ingediend, heeft binnen de cryptowereld de verwachting postgevat dat er verandering komt in de houding van de toezichthouder.

Want als zelfs BlackRock met zijn solide reputatie zich aan zoiets durft te wagen, dan moet het toch wel kansrijk zijn? Die gedachte alleen al drijft de koers van bitcoin op. De digitale munt is in 2023 ongeveer in waarde verdriedubbeld, met een spurt omhoog vanaf september, toen de ETF-speculaties begonnen.

Of al het optimisme terecht is, zal nog maar moeten blijken. Tal van producten en diensten die in de cryptowereld populair zijn, zijn al geweerd van de Amerikaanse markt en beurzen. Bedrijven weken om die reden uit naar andere jurisdicties – zoals Hongkong, Dubai en de Bahama’s – en kregen procedures aan hun broek als ze vervolgens toch Amerikaanse klanten hadden. Dat gebeurde geregeld, want Amerika is mondiaal de grootste cryptomarkt, gevolgd door Azië en Europa.

Doordat Amerika geen cryptowetgeving heeft, zijn toezichthouders en rechters de facto regelgevers. Uit de jurisdictie blijkt wat wel en niet mag en de besluiten van toezichthouders zijn deels politiek. Gary Gensler, het door president Joe Biden benoemde hoofd van beurswaakhond SEC, spreekt zich zoals wel meer Democraten geregeld negatief uit over crypto. De digitale munten hebben het tij bovendien niet mee. In de tweede helft van 2022 daalden koersen van onder meer de bitcoin dramatisch en vielen meerdere grote bedrijven om.

/s3/static.nrc.nl/images/gn4/stripped/data109962051-f659d4.jpg|https://images.nrc.nl/duLHBIxlDoF60dg-QHijSVVfAF4=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data109962051-f659d4.jpg|https://images.nrc.nl/RlMtQcfiixDidr1E1A4X8wa0Xmg=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data109962051-f659d4.jpg)

Nieuwe fase voor crypto

De bekendste was FTX van Sam Bankman-Fried. Met name in Amerika opende jusititie het afgelopen jaar onderzoeken naar crypto-ondernemers en klaagde hen aan. Een voorbeeld daarvan is de eigenaar en oprichter van Binance, de grootste cryptobeurs ter wereld. Hij heeft zijn zaak geschikt en is teruggetreden, maar moet zijn definitieve straf nog horen.

In die context ligt elke ontmoeting van SEC-ambtenaren met vertegenwoordigers van BlackRock en andere bedrijven die een bitcoin-ETF willen lanceren onder een vergrootglas. Mocht de toestemming er komen, dan luidt het mogelijk een nieuwe fase in voor crypto. Via de ETF’s zou dan nieuw geld van Amerikaanse investeerders naar de cryptowereld gaan.

„Dit soort gereguleerde producten maakt het mogelijk voor meer traditionele investeerders en beleggers om te investeren in bitcoin, zonder dat ze daarvoor een cryptobeurs hoeven te gebruiken om geld om te zetten in cryptovaluta of crypto hoeven ‘aan te raken’,” vertelt Menno Martens. Martens is crypto-analist bij vermogensbeheerder VanEck. Ook VanEck heeft een aanvraag voor een ETF bij de SEC gedaan.

Veel beleggers schrikken tot nu toe terug voor de stap van de traditionele financiële wereld naar die van de virtuele valuta, maar kijken wel gretig naar de koersschommelingen daar. Die bieden mogelijkheden om te speculeren. Het zou gunstig zijn als een ETF de drempel verlaagt om te investeren, vindt Martens. „En hoe meer mensen in crypto investeren, hoe meer kapitaal beschikbaar is om crypto te innoveren.”

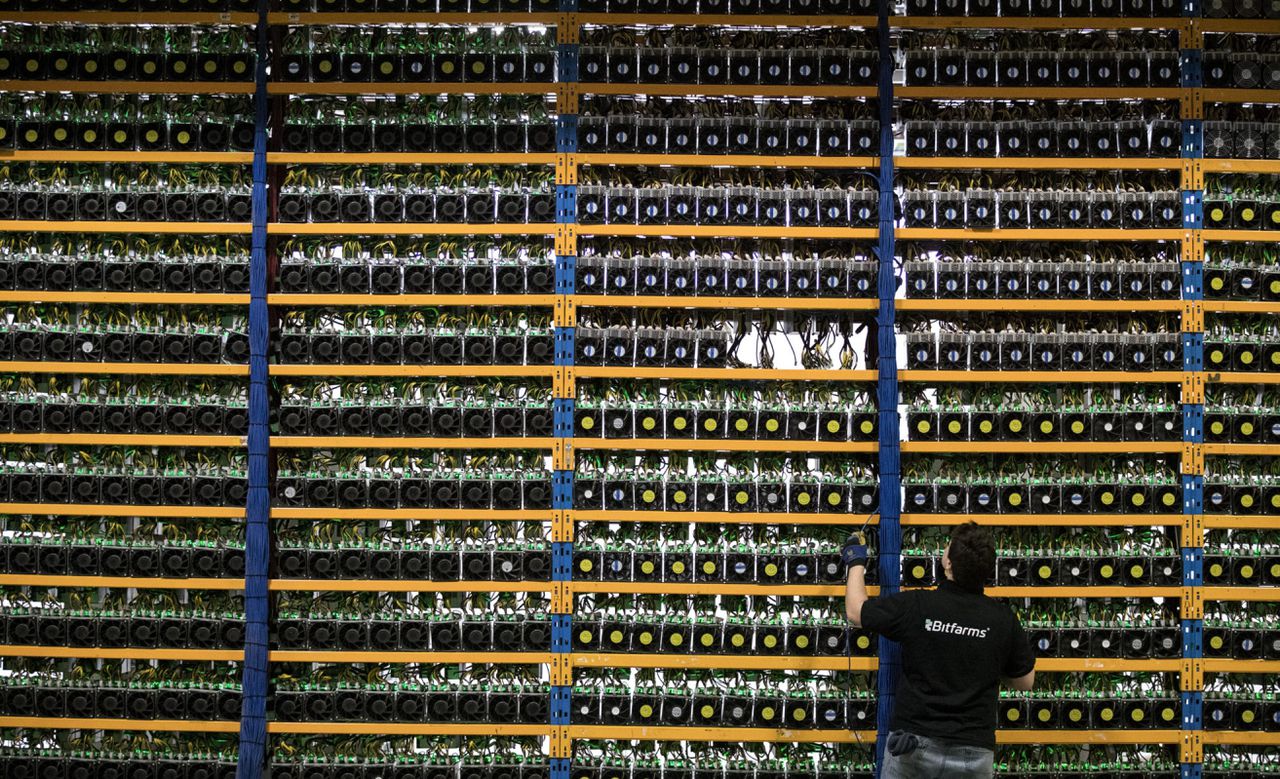

Vernieuwend is een bitcoin-ETF niet. Het concept is betrekkelijk eenvoudig. De vermogensbeheerder koopt en bewaart bitcoin (de grootste en oudste cryptomunt) en koppelt dat aan een op de beurs verhandelbaar beleggingsproduct, waarvan de waarde wordt uitgedrukt in traditionele valuta. Iets wat al jaren met bijvoorbeeld goud of mandjes aandelen gebeurt. In Europa bestaan al vergelijkbare producten, hoewel ze dan geen Exchange Traded Fund worden genoemd, maar bijvoorbeeld een Exchange Traded Product.

Geïnstitutionaliseerde crypto

Voor die dienst krijgt de aanbieder een vergoeding. De verschillende aanvragers van bitcoin-ETF’s in de VS (behalve BlackRock nog een stuk of tien) maken in deze periode bekend welke vergoedingen ze vragen en met welke partijen ze samenwerken voor de aankoop en het bewaren van de bitcoin. BlackRock en de meeste andere ETF-aanvragers leggen ze bijvoorbeeld in een soort digitale kluis bij Coinbase. Dat is de enige cryptobeurs in Amerika met een beursnotering. Dat geldt als een proeve van betrouwbaarheid, omdat een beursnotering tal van verplichtingen met zich meebrengt op het gebied van transparantie en boekhouding.

Lees ook

Bitcoin is (weer) bezig aan een opmars. Mede te danken aan de voortdurende interesse uit de traditionele financiële wereld

De procedure bij de SEC en daarmee de uitgebreide bemoeienis van de traditionele en gereguleerde financiële wereld leidt tot gemengde gevoelens bij mensen die niet alleen om financiële maar ook om ideologische redenen in bitcoin geloven. Crypto is deels bedacht als alternatief voor de traditionele financiële wereld en in reactie op de uitwassen daarbinnen, die leidden tot de financiële crisis van 2008. De technologie zou banken en andere financiële instellingen overbodig maken.

Maar na een reeks uitwassen bij grote bedrijven binnen de cryptowereld – waarbij consumenten hun ingelegde geld verloren – is van die uitdagende houding niet zoveel meer over. 2023 stond in het teken van de reactie van wetgevers en toezichthouders op die misstanden. De traditionele wereld bepaalt steeds meer binnen welke kaders crypto-experimenten zijn toegestaan. En grote spelers zoals BlackRock profiteren daar dan graag van mee. In plaats van een concurrent is crypto voor hen dan een product om aan te verdienen.

Dat betekent geen einde aan het fenomeen. In de EU is in 2023 voor het eerste cryptowetgeving aangenomen, die eind dit jaar van kracht wordt. Dat geeft consumenten enige bescherming en biedt ondernemers rechtszekerheid op een enorme consumentenmarkt.

De afgelopen jaren werd de jonge cryptowereld weleens omschreven als ‘het wilde westen’, waarbij grenzen werden opgezocht – en overtreden – totdat een sheriff moest optreden. Nu wordt ook wel gezegd dat het tijdperk van ‘geïnstitutionaliseerde crypto’ is aangebroken. ’ Goedkeuring door de SEC van een bitcoin-ETF van BlackRock zou dat illustreren.

/s3/static.nrc.nl/images/gn4/stripped/data135016748-c27a0f.jpg|https://images.nrc.nl/FA_iLGmBvUlX9EYXNJzz5B_r06w=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data135016748-c27a0f.jpg|https://images.nrc.nl/n13nbNz16Tsb96-ch5EpCAKIRl0=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data135016748-c27a0f.jpg)

/s3/static.nrc.nl/images/gn4/stripped/data134825348-0b7ca0.jpg|https://images.nrc.nl/pM4lCyau4zEC0_7BtPgcptoZiVs=/1920x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data134825348-0b7ca0.jpg|https://images.nrc.nl/vsrdK6q5I2WvO6Rg-tOSGI2Z-Tg=/5760x/filters:no_upscale()/s3/static.nrc.nl/images/gn4/stripped/data134825348-0b7ca0.jpg)